個人年金保険は、所得税の控除には限度額があったり、途中解約で元本割れのリスクがあったりするため、入らない方が良いと言われることがあります。 この記事では、個人年金保険に入るメリットとデメリット、個人年金保険がおすすめな人を紹介します。個人年金保険以外に老後の資金形成ができる商品も紹介します。

この記事のまとめ

- 個人年金保険は私的年金のひとつ

- 個人年金保険の加入率(2021年度)は、24.3%

- メリットは、老後の資金形成が確実にできる、税法上の優遇を受けられる、資産運用の知識がなくても始められる点

- デメリットは、途中解約をすると元本割れのリスクがある、インフレリスクに影響される、受け取る年金は課税対象になる、変動型は運用実績次第で元本割れする点

- 貯金が苦手な人、リスクを取らず年金を受け取りたい人は個人年金保険が向いている

※PRエリア

サクッと相談できる

「LINE de 保険相談」

・24時間365日いつでも保険の相談が可能

※弊社営業時間外はAIでの回答となります。

・個人情報の入力は不要

・その場でかんたん見積もりができる

\ 住所・連絡先は不要です/

※上記ボタンはサンプルです

個人年金保険とは

個人年金保険は私的年金のひとつ

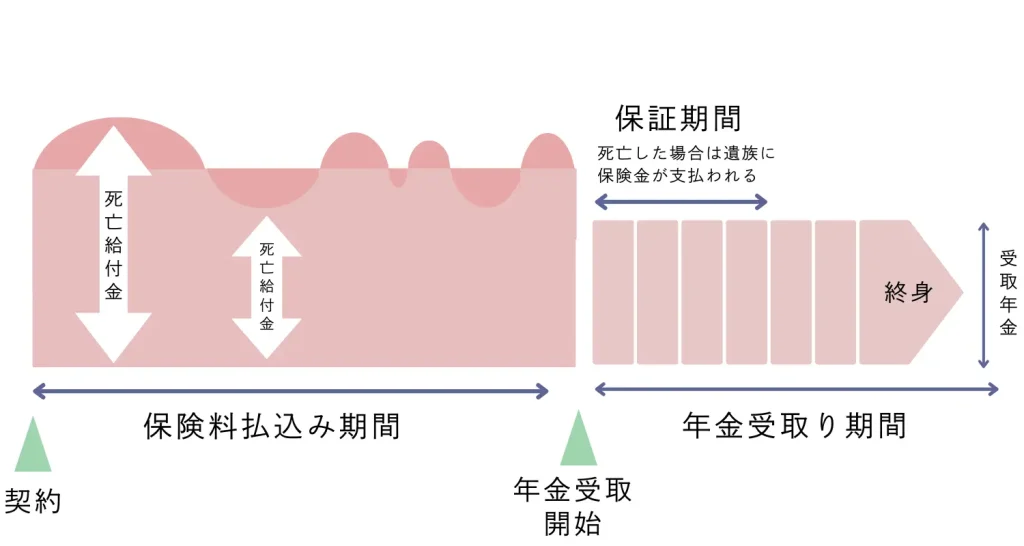

個人年金保険とは、公的保険に上乗せする資産を形成するための私的年金のひとつです。契約時に定めた年齢まで保険料を払い込み、将来は年金形式で保険金を受け取ることができます。

個人年金保険の加入率

「2021年度生命保険に関する全国実態調査(公益財団法人 生命保険文化センター、2021年12月発行)」によると、2021年度のJAやこくみん共済coopを含む全生命保険個人年金保険の加入率は24.3%となっています。

出典:「2021年度生命保険に関する全国実態調査(公益財団法人 生命保険文化センター、2021年12月発行)」

個人年金保険の種類

個人年金保険の種類について紹介します。主に年金の受け取り、資産の積み立て方法、保険料の払込み方でわけることができます。

受け取り方法(終身・確定・有期)

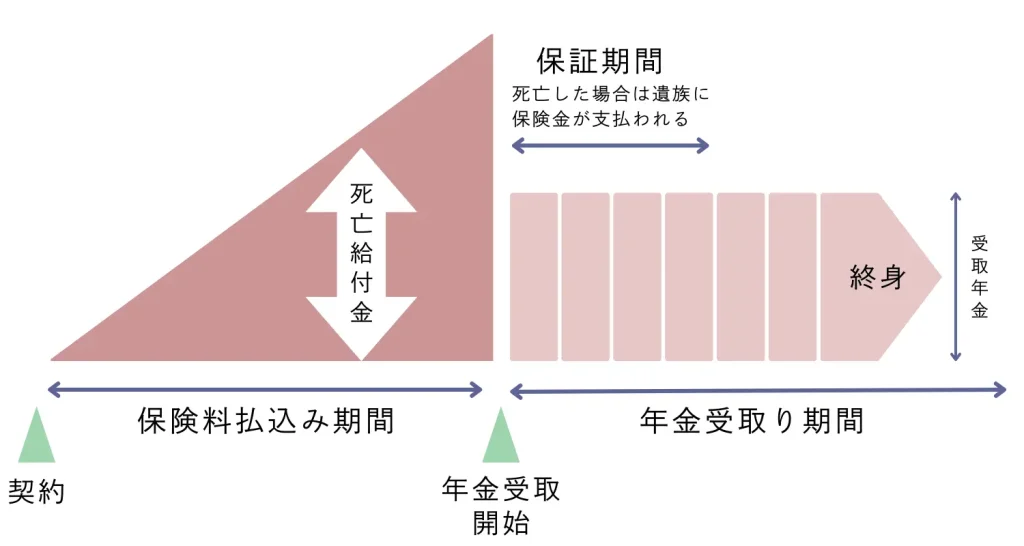

終身年金

年金の受け取り開始日から被保険者(年金を受け取る人)が死亡するまでの間、年金を受け取れるタイプ。※保証期間がある場合は、被保険者の生死にかかわらず、年金が受け取ることができます。補償期間終了後は、被保険者が生存している場合に限り年金が支払われます。

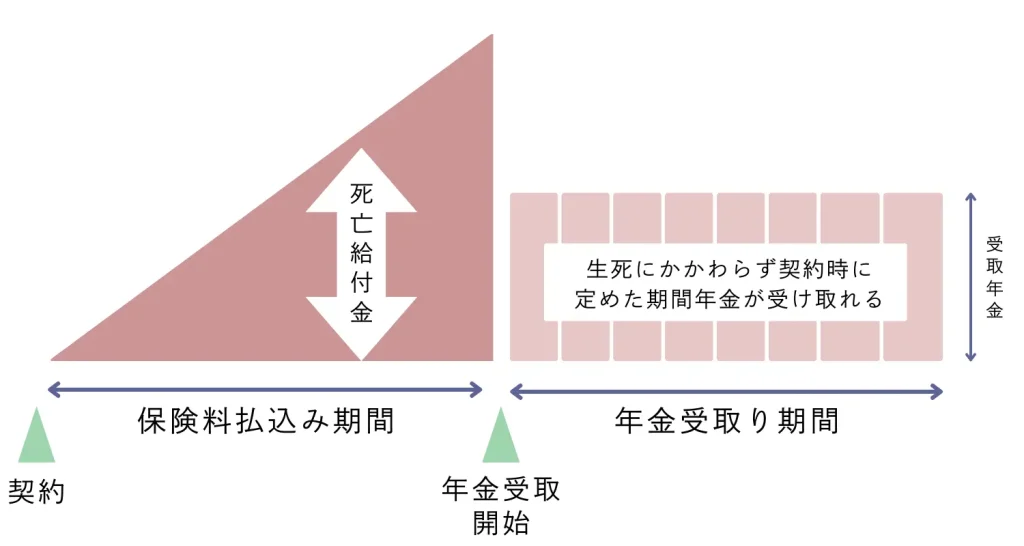

確定年金

契約時に定めた期間(5年・10年)年金を受け取れるタイプ。被保険者(年金を受け取る人)が期間中に死亡した場合は、一時金もしくは年金で受け取ることができます。

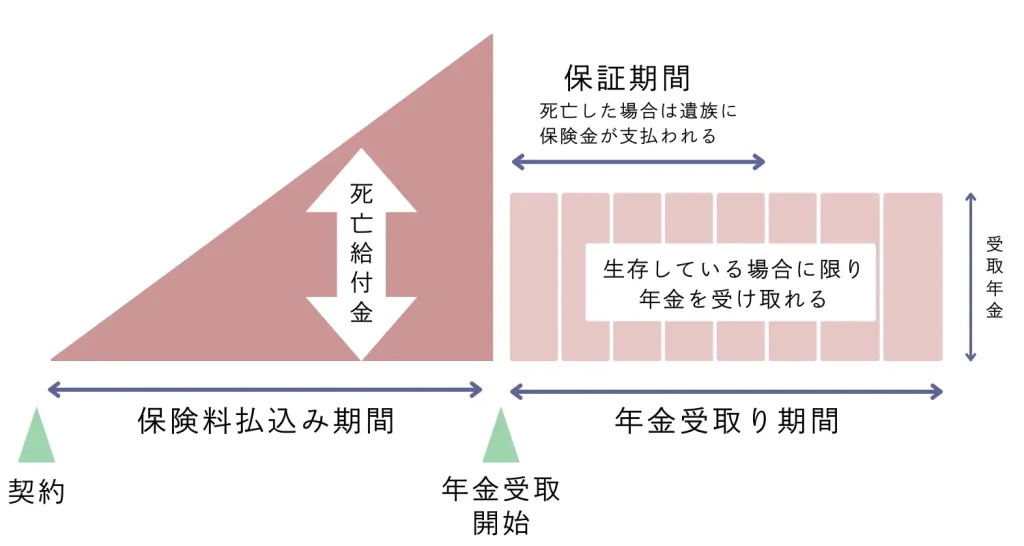

有期年金

契約時に定めた期間(5年・10年)の間、被保険者(年金を受け取る人)が生存している場合に限って年金を受け取れるタイプ。 ※保証期間がある場合は、保証期間中は被保険者の生死にかかわらず、年金が受け取れます。

夫婦型

夫婦いずれかが生存している場合に限り年金が支払われるタイプです。

積み立て方法(固定・変動)

定額型

固定型は、予定利率が固定されている個人年金保険のことをさします。利率によって受け取れる年金額が変わらないのがメリットです。

予定利率とは、給付金を算出するための利率をさします。

変動型

変動型は、予定利率が変動する個人年金保険のことをさします。利率によって年金額がマイナスになる可能性もありますが、プラスになる可能性もあります。

保険料払い込み方法(一括・分割)

保険料の払い込み方法は、大きくわけて一括払いと分割払いの2パターンです。一括払いは、必要な保険料をまとめて契約時に支払うので、分割払いよりも割安になります。分割払いは、月払い・半年払い・年払いなどがあります。

個人年金保険のメリット

老後の資金形成が確実にできる

老後資金を確実に貯めることができる点は個人年金保険のメリットです。個人年金保険は、いつから毎年どのくらいのお金をもらえるのかが契約時にわかります。具体的にもらえる金額がわかっていると、老後が近づいたときに具体的な生活のイメージがしやすくなるでしょう。

税法上の優遇を受けられる

個人年金保険は、生命保険料控除の対象となります。

個人年金保険料控除とは

個人年金保険料控除とは、払い込んだ保険料に応じて所得控除が受けられる税制上の優遇制度です。支払いした保険料によって所得税や住民税の負担が軽減される仕組みです。

- 年金の受取人が契約者本人もしくは配偶者

- 保険料の払込期間が10年以上

- 年金受取人が満60歳になってから年金を支払う10年以上の定期または終身タイプの年金である

※平成23年(2011年)12月31日以前に締結した保険契約は「旧制度」、平成24年(2012年)1月1日以降に締結した保険契約は「新制度」が適用されます。

個人年金保険料控除の上限金額

個人年金保険料控除の限度額は次の通りです。平成24年(2012年)1月1日以降の契約に適用される”新”制度からは個人年金保険料控除の枠が追加されました。

Canvaで自作

変額型個人年金保険の取り扱い

変額個人年金保険は、「個人年金保険料控除」ではなく、「一般の生命保険料控除」の対象となります。上限金額は、個人年金保険料控除と同様、所得税が4万円、住民税が2.8万円(※新制度)です。

「一般の生命保険料控除」は、生存・死亡に起因して保険金が支払われる契約が対象です。すでに契約があり控除額の上限に到達している場合は、変額個人年金保険は控除されないため注意が必要です。

資産運用の知識がなくても始められる

個人年金保険には、資産運用の知識がなくても気軽に始められるメリットがあります。 支払った保険料は保険会社に運用してもらえるので自分で運用する必要はありません。 定額の個人年金の場合、予定利率が契約時に決まっているため金利変動のリスクを受けないのもメリットです。

個人年金保険のデメリット

途中解約をすると元本割れのリスクがある

途中解約をすると元本割れ(支払いした保険料よりももらえる金額が少ない状況)のリスクがある点はデメリットの一つです。 個人年金保険は、年金の受取開始日が60歳や65歳と決まっており、満期まで預ける前提で契約締結しています。 ライフイベントが多い世代は、環境が変わっても払い続けられる金額かどうか契約前に確認することが大切です。

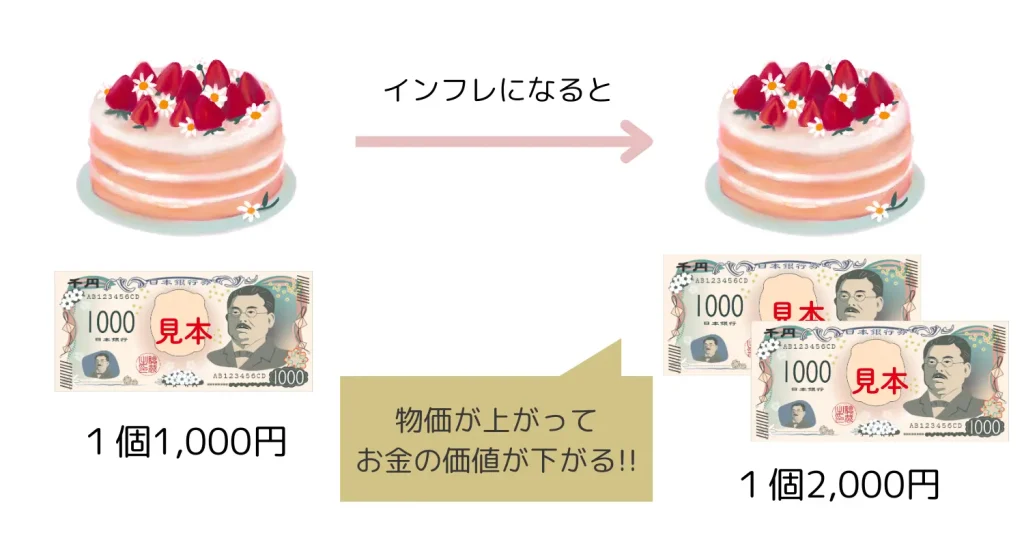

インフレリスクに影響される

個人年金保険は、インフレリスクに影響されます。インフレとは、モノの値段が上がってお金の価値が下がる状態です。

個人年金保険は、受け取れる年金の額が契約時に決まっています。そのため、将来年金を受け取るときにインフレになっていると、受け取るお金の価値が目減りしてしまいます。

受け取る年金は課税対象になる

個人年金保険の年金を受け取るときは所得税や住民税、贈与税がかかります。「せっかく頑張って貯めたのに」と後悔しないためにも、負担するべき税金については契約前にチェックしておきましょう。

変動型を選ぶデメリット

変動型個人年金保険の場合、運用状況によって将来もらえる年金が決まるため、運用実績次第で元本割れのリスクがあります。支払った保険料分はもらいたいという人は、元本保証がついている変動型の商品を探してみてください。

個人年金をおすすめする人

貯金が苦手な人

毎月給料が入った分だけ使ってしまって貯金がなかなかできない人に個人年金保険は向いています。自動口座振替にすれば決まったタイミングで勝手に引き落としされるので、貯金が苦手という人でも安心です。

リスクを取らず年金を受け取りたい人

リスクを取らずに確実に将来の老後資金を貯めたい人にはおすすめです。定額型の個人年金保険は、予定利率が契約時に定められており、決まった額を将来受け取ることができます。老後の資金形成においてなるべくリスクを取りたくない人に個人年金保険は向いているでしょう。

個人年金をおすすめできない人

自ら資産運用して大きなリターンを求める人

自分で資産運用をして、大きなリターン(収益率)を求める人は個人年金保険には向いてないでしょう。 個人年金保険は、保険会社が将来決められた金額を受け取れるように、低いリスクで安定した資産運用を行います。 リスクがあるとしても自分で投資して大きなリターンを求めたいという人は、株式や投資信託の方が向いているかもしれません。

月々の保険料で家計が圧迫されてしまう人

毎月保険料を支払うことで家計が圧迫されてしまう人は、個人年金保険は向いていないでしょう。個人年金保険は、将来の老後資金形成のための商品であるため、途中解約すると元本割れのリスクがあります。契約するときは、月々払っていけそうか確認してから申込むことが大切です。

個人年金保険以外に老後資金を貯める方法

個人年金保険以外に老後資金を貯める方法を紹介します。

iDeCo

iDeCo(イデコ)は個人型確定拠出年金で、公的年金にプラスできる私的年金です。iDeCoと個人年金保険の比較は次の通りです。

| 項目 | 個人年金保険 | iDeCo |

|---|---|---|

| 掛金の上限 | 上限なし | 上限あり |

| 税制上の扱い | 所得控除 (所得税:4万円/住民税:2.8万円まで) | “全額“所得控除の対象 |

| 運用方法 | 保険会社が運用 | 自分で運用商品を選択 |

| 受取時の税金 | 所得税・住民税が課税される | 所得税・住民税が課税される |

| 解約 | 途中解約可。ただし元本割れのリスクあり | 原則60歳まで引き出し不可 |

| 加入対象者 | 制限なし | 条件あり 詳細:iDeCo公式サイト |

NISA(少額投資非課税制度)

NISA(ニーサ)は、少額から投資を始めたい人に向けた制度です。NISAと個人年金保険の比較は次の通りです。

| 項目 | 個人年金保険 | NISA |

|---|---|---|

| 掛金の上限 | 上限なし | 年間360万円 つみたて枠:120万円 成長投資枠:240万円 |

| 税制上の扱い | 所得控除 (所得税:4万円/住民税:2.8万円まで) | 投資利益・配当が非課税 |

| 運用方法 | 保険会社が運用 | 自分で運用商品を選択 |

| 受取時の税金 | 所得税・住民税が課税される | 投資利益は非課税 |

| 中途解約 | 解約返戻金は元本割れのリスクあり | 自由に売却可能 |

| 加入対象者 | 制限なし | 18歳から始められる |

終身保険

終身保険は満期がなく、死亡保障が一生涯続く保険です。死亡前に解約すると受け取れる解約返礼金を老後資金に充てることができます。終身保険と個人年金保険の比較は次の通りです。

| 項目 | 個人年金保険 | 終身保険 |

|---|---|---|

| 税制上の扱い | 所得控除 (所得税:4万円/住民税:2.8万円まで) | 所得控除 (所得税:4万円/住民税:2.8万円まで) |

| 保険期間 | 一定期間(積立期間と受取期間) | 一生涯 |

| 解約返戻金 | 元本割れのリスクあり | 元本を上回る可能性が高い |

| 保険料控除 | 生命保険料控除(個人年金保険控除) | 生命保険料控除(一般の生命保険控除) |

| 加入対象者 | 制限なし | 健康上の問題や年齢による ※保険会社による |

自分に合った商品を知りたい方は

若いうちから老後資金を考えたいけど、自分に合うものがよくわからない…。そのような方はファイナンシャルプランナー無料相談会に参加してみませんか。気になること、疑問・不安に思っていることを解決できます。今ならご参加で有名カフェで使える500円チケットをプレゼント中!もちろん勧誘などはありませんので安心してご参加ください。

※リンク未設定

「忙しくて相談会になかなか参加できない…。」そんな方は

サクッと相談できる

「LINE de 保険相談」

・24時間365日いつでも保険の相談が可能

※弊社営業時間外はAIでの回答となります。

・個人情報の入力は不要

・その場でかんたん見積もりができる

\ 住所・連絡先は不要です/

※上記ボタンはサンプルです